摘要:

专题:2023基金行业年终大盘点:谁最终胜出? 尽管市场表现震荡,但机构对于当前市场底和低估环境的判断基本保持一致。为了尽早低位布局,基金公司在新发产品上也开始转换思路,纷纷提...

摘要:

专题:2023基金行业年终大盘点:谁最终胜出? 尽管市场表现震荡,但机构对于当前市场底和低估环境的判断基本保持一致。为了尽早低位布局,基金公司在新发产品上也开始转换思路,纷纷提... 尽管市场表现震荡,但机构对于当前市场底和低估环境的判断基本保持一致。为了尽早低位布局,基金公司在新发产品上也开始转换思路,纷纷提前结束募集,11月份便有48只基金提前结募,创下年内新高。

多位业内人士认为,当前的市场行情,虽然在一定程度上影响了基金发行市场,但也适时让公募公司静下心来,不再简单地以首发规模论英雄,并转向切实思考如何让产品“持营”,未来“轻首发、重持营”的现象或将成常态。同时,年内新发产品也呈现出以投资者配置需求为驱动,差异化、创新化发展的特征。这些都有利于公募行业高质量发展,以及切实提升投资者的获得感。

提前结募明显增多

11月创新高

近期,提前结募的新发基金数明显增多。

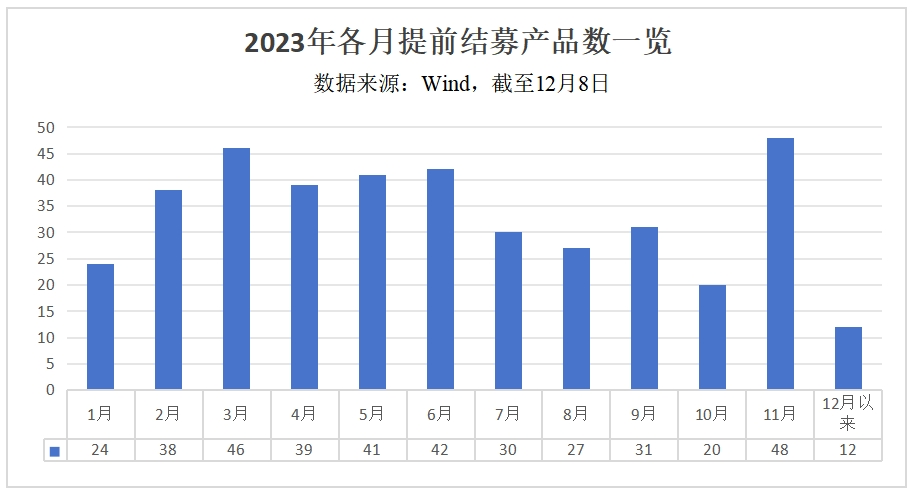

Wind数据显示,截至12月8日,月内已有12只产品(统计初始基金,下同)提前结束募集。而在11月则有48只基金提前结束募集,创下年内新高。

拉长时间看,年内共有398只产品提前结束募集,产品类型包括股票型基金、混合型基金、债基、指数基金、FOF等,其中债基产品数最多,占比近六成。

从募资规模来看,不少提前结束募集的产品规模较小,逾50只产品发行总份额不到2亿份。产品类型既包括主动权益产品、ETF,也有债基产品等。

对此,上海证券基金评价研究中心分析师汪璐直言,近期提前募集结束的基金呈现两个特征。一是均未触及募集份额上限,不少基金发行规模甚至低于3亿元、规模较小;二是绝大多数为债券基金。而这类产品提前结束募集或许与基金的持有人结构相关。

汪璐进一步表示,由于债券基金的波动回撤更小,适合偏好稳健的银行、保险等机构资金,因此相对其他类型基金而言,债券基金的机构占比更高。对于机构占比较高的产品来说,为了基金能够早日成立,若满足设立的最低募集标准,基金可以提前结束募集,而管理人后续可以通过持续营销来进一步扩大基金的规模。

一家中型公募也表示,年内不少债基提前结束募集,主要为了利用当前债券市场的布局机会,尽早进入运作周期。“同时,很多基金经理更倾向于追求出色的业绩而非规模的扩大,一旦达到募集预期,他们便会提前结束募集。”

此外,记者从多位公募渠道人士了解到,零售端的产品主要视重点代销渠道的销售档期而定,若募集规模满足管理人需求,一般会提前结束。而机构端的产品更是会提前跟机构客户协商好同一天认购,做好提前募集发行的准备。“为了尽快低位布局,公司往往会选择通过定制模式或者发起式模式确保新产品成立,还有公司会进行自购,在此基础上,提前结束募集甚至1天成立,都没有压力。”

债基、指数产品等持续受青睐

谈及年内基金新发市场的变化,北京一家基金公司表示,除了提前结募产品数不断增加,债基和指数(含ETF)类基金新发占比也较高,体现出当前基金新发以投资者配置需求为驱动,差异化、创新化发展的特征。

“基金产品能够募集成功,首先是资金需求与产品供给的一致。”该基金公司表示,比如债基特别是中短债产品年内受欢迎,与第四季度资金避险需求上升带来的配置需求相一致;中证2000等权益指数基金的密集发行,也弥补了市场对小微盘基金的配置需要。

其次,基金募集与实体经济发展和产业升级逻辑也需保持一致。如在ETF产品发行过程中,越来越多垂直细分赛道受到关注和覆盖,包括央企创新、央企红利等以优质国企上市公司为配置对象的产品,以及集成电路、云计算与大数据、科创100等信创主题产品等。

前述公募渠道人士透露,首先,在基金发行较为低迷的环境下,基金公司会更侧重在固收、固收+等低波产品的布局和持营,更注重基民的持有体验。其次,数据显示,指数基金在每一次净值的下探并结合有效的持续营销可带来规模的极速增长,因此,具有被动管理和工具属性的指数基金也是行业布局重点。

“目前,基金公司已将重点放在了ETF指数类和固收类产品上。”前述中型公募也表示,今年行情中,指数基金工具型配置的价值凸显,许多基金公司都在积极推进指数化布局。此外,面对行情的快速转变,基金公司也更倾向于布局低风险产品,特别关注中短期债券、同业存单等类型的品种。

“轻首发、重持营”或将成常态

伴随着基金市场的快速扩容,“重首发、轻持营”现象也一度成为公募业亟待解决的问题。今年以来,这一现象开始向相反方向变化。

“受市场持续低迷的影响,基金新发确实面临比较大的压力,基金管理人的‘轻首发’实际上也是一种被动选择,先保产品成立,再根据市场情况进行持续营销。”前述北京基金公司表示,加之渠道首发一般会存在寻找帮忙资金保成立,开放期立即赎回的情况,在当前情况下帮忙资金要求的对价会更高,管理人没有动力扩大首发规模。

“同时,我们认为,‘重持营’应该成为行业最重要的销售做法,因为持营产品可以展现持续业绩,更加有利于投资人选择到优秀的基金产品。”该基金公司强调。

前述中型公募也直言,当前市场环境下,一定是持营大于新发。首先,市场赚钱效应较小,投资者对于基金产品整体的业绩预期不高,尤其是偏股产品。其次,从长期看,“轻首发、重持营”也会成为常态,目前,公募基金产品已超过1万只,面临着产品同质化以及小微基金等问题,未来公募基金之间的竞争重点也将是“持营”,这也符合监管导向。

汪璐则认为,为实现公募基金行业高质量发展,各大金融机构均开始践行“逆向销售”、减少“首发冲动”,此举短期内有助于增加流动性、活跃资本市场、推动市场行情企稳回升,长期来看有助于基金公司从卖方销售向买方销售转型,与投资者收益共进退、风险共承担,可以更好地实现公募基金普惠金融的属性。

“实际上,近几年已有不少渠道在销售考核的指标上进行了优化,将考核标准更加侧重于持营的保有量以及投资者持有体验,推动销售人员站在投资者角度进行产品推荐。”汪璐透露。

前述公募渠道人士表示,传统的基金销售模式主要是不断发行新基金产品,不过在新型基金营销模式下,开始转向新产品发行和老基金持营并重的策略,并更加重视老产品的投资体验。

“此外,***高质量发展意见鼓励全行业开展持续营销,同时提升投资人的投资体验。”该渠道人士表示,“轻首发”也是对投资人的保护,新型模式下,基金公司更应该从投研端打磨产品、做好业绩,切实提升投资者获得感。

(原标题:近400只基金,提前结束募集)