摘要:

2月2日,中国银行业理财登记托管中心发布《中国银行业理财市场年度报告(2023年) 》(简称《报告》)。根据这份报告的数据,2023年银行理财存续规模在一季度下降后逐季回升,截...

摘要:

2月2日,中国银行业理财登记托管中心发布《中国银行业理财市场年度报告(2023年) 》(简称《报告》)。根据这份报告的数据,2023年银行理财存续规模在一季度下降后逐季回升,截... 2月2日,中国银行业理财登记托管中心发布《中国银行业理财市场年度报告(2023年) 》(简称《报告》)。根据这份报告的数据,2023年银行理财存续规模在一季度下降后逐季回升,截至年末,银行理财市场存续规模回升至26.80万亿元。

经历了近年来各类市场的波动变化,银行理财投资者的风险偏好也悄然发生了变化。风险偏好为一级(保守型)、四级(成长型)和五级(进 取型)的个人投资者数量占比较2023年年初均有所增加,而银行理财公司的策略亦就此作出了改变。

多位受访的业内人士指出,2023年下半年银行理财的低波稳健产品成稳规模的重要抓手。

随着理财净值的持续修复和渠道端加强投资者沟通等多重努力下,银行理财规模逐步企稳回升。展望2024年,银行理财规模有望收复29万亿关口。

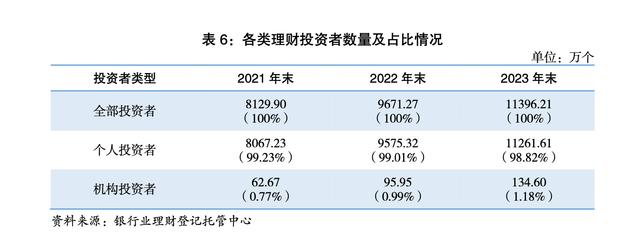

理财投资者数量约1.14亿个个人及机构投资者均有较大幅度增加

《报告》数据显示,2023 年,理财投资者数量维持增长态势。截至 2023 年末,持有理财产品的投资者数量约1.14 亿个,同比增长 17.84%。

其中,个人投资者数量新增1686.29万个,机构投资者数量新增38.65万个,分别较2022年末增长了17.61%和40.28%。机构投资者的占比亦提升至1.18%。

资深金融政策专家周毅钦告诉贝壳财经记者,这些机构投资者主要来自有理财需求的企业客户,包括了部分央国企及上市公司,也包括了大量的中小微企业。此前企业客户的资金主要投向如同业理财、具有刚性兑付性质的理财产品,但后来资管新规出炉后,一些不合规的理财产品逐渐退出市场,导致了这部分机构客户的流失。

“机构投资者的上升,也说明了理财公司当前也在重拾公司类理财市场,这一市场对于理财机构来说具有发展潜力。”周毅钦表示,银行和理财机构在个人理财稳健发展的基础上挖掘对公业务,可以为理财公司的业务和规模带来更多的增量。

保守型投资者增多理财公司投向存款占比加大

2023年,个人客户的风险承受能力也发生了变化。其中,风险偏好为一级(保守型)的客户占比增加了2.02个百分点。但持有理财产品的个人投资者中数量最多的仍是风 险偏好为二级(稳健型)的投资者,占比 33.95%。

“这与我司的感受一致,去年个人客户风险承受能力总体仍然偏低。”某股份制银行理财子公司相关人士在接受贝壳财经记者***访时表示,由于近两年来市场出现了波动,投资者的风险偏好有所下降实属正常。

招联首席研究员董希淼表示,一年来,银行和理财公司***取多方面措施来应对市场变化。部分理财公司调整资产配置策略,推出更多***用摊余成本法估值的理财产品,平滑市场波动对理财产品净值的冲击。这也顺应了投资者的低波稳健的投资需求。

《报告》的数据披露,截至2023年末,风险等级最低(PR1)的现金管理类理财产品存续规模为 8.54 万亿元, 占全部开放式理财产品存续规模的比例为40.32%,较年初上升2.02个百分点。

与此同时,在银行资产配置的大类资产中,债券、现金及银行存款成为配置中占比最大的前两类资产。而相较于2022年末,债券类资产占比下降了5.1个百分点,而现金及银行存款占比则上升了9.2个百分点。

在周毅钦看来,无论是现金管理类理财产品规模的增长,还是风险较小的底层资产占比明显上升,都反映出投资者的风险偏好有所降低,理财公司亦在主动迎合客户的投资需求。

高风险投资者占比增加多家理财公司悄然布局含权产品

银行理财投资者的风险偏好并非全部下行。《报告》数据显示,风险偏好为四级(成长型)和五级(进取型)的个人投资者数量占比较年初均有所增加,分别增加0.14和0.46个百分点。而两者加总,占比达到了20%左右。

“在个人投资者数量总体上涨的情况下,这意味着风险偏好较高的投资者人群数量有所上升。”某股份制银行理财公司高管在接受贝壳财经记者***访时表示,自去年年中以来,投资者风险偏好的“两极化”势头已经出现,但市场中的理财产品很少有与这些投资者风险偏好相一致的理财产品。

《报告》数据显示,截至 2023 年末,风险等级为二级 (中低)及以下的理财产品存续规模为24.87万亿元,占比92.80%;而风险等级为四级(中高)和五级(高)的理财产品存续规模为 0.19 万亿元,占比仅为0.71%。

在上述理财公司高管看来,投资者风险偏好与机构认知存在偏差,因此造成了理财产品无法满足这部分投资者投资需求的问题,这种认知鸿沟也意味着将成为理财机构发展的方向之一。因此,包括其所在的理财公司,多家理财机构自去年底便开始布局权益类市场,并重新发布风险等级较高的“固收+”产品、混合类的“含权”理财产品。

2024年理财规模或持续回升低波稳健仍是主要布局方向

展望2024年,多位业内人士认为,银行理财规模或将持续回升。

“今年随着我国金融市场趋于稳定、投资者风险偏好改变以及银行和理财公司能力提升,2024年银行理财市场有望走出前两年的低谷,呈现以进促稳、稳中求进的态势。”董希淼认为,从理财规模看,理财产品存续余额有望从2023年的近27万亿元左右增长至29万亿元,即恢复至2021年底水平。

光大证券金融行业首席分析师王一峰认为,低波稳健产品仍是主要布局方向。其中,现金管理类理财作为规模的压舱石,规模仍有提升空间。可使用摊余成本法的封闭式产品,在债市承压阶段比较优势更为明显。

此外,董希淼还指出,面对市场波动和投资者多样化需求,银行和理财公司如何在安全性、收益性、流动性这一“不可能三角”中做好动态平衡,将是一个长期的巨大挑战。

“2024年,银行和理财公司应加快引入和培养专业人才,不断提升对宏观形势和金融市场研判能力,持续提升投资研究能力和资产配置能力,为不同需求的投资者提供差异化的产品和服务。”董希淼建议,同时机构也应加强市场沟通,通过开展形式多样的投资者教育活动,强化“卖者尽责,买者自负”原则,持续提升国民金融素养,引导投资者养成价值投资和长期投资理念。

新京报贝壳财经记者 姜樊 编辑 陈莉 校对 卢茜