摘要:

瑞银集团(UBS.US)计划在未来几年再增发数十亿美元的AT1债券。去年,瑞银集团发行了一笔轰动市场的AT1债券,预示着高风险银行债券市场的复苏。 根据瑞士银行第四季度的投...

摘要:

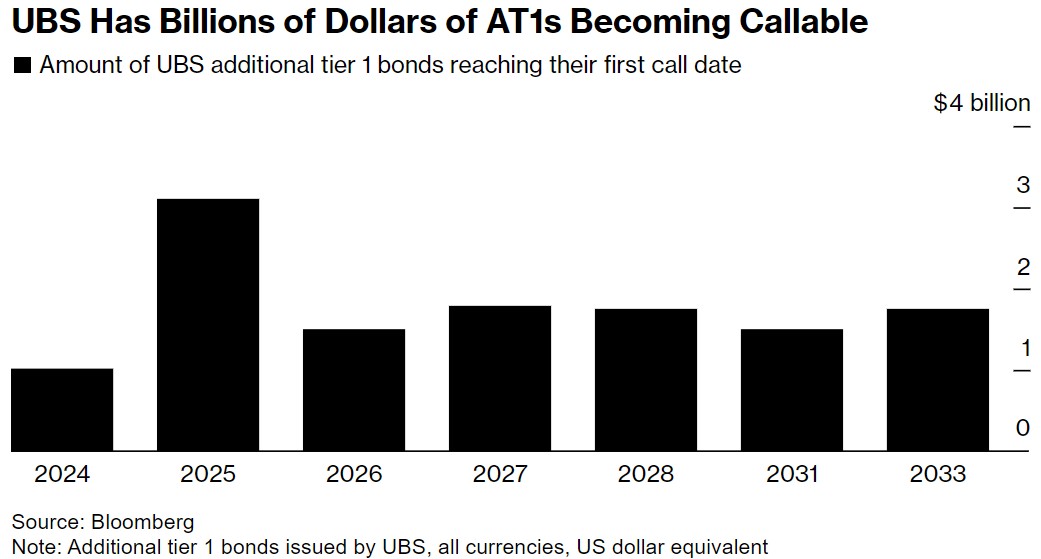

瑞银集团(UBS.US)计划在未来几年再增发数十亿美元的AT1债券。去年,瑞银集团发行了一笔轰动市场的AT1债券,预示着高风险银行债券市场的复苏。 根据瑞士银行第四季度的投... 瑞银集团(UBS.US)***在未来几年再增发数十亿美元的AT1债券。去年,瑞银集团发行了一笔轰动市场的AT1债券,预示着高风险银行债券市场的复苏。

根据瑞士银行第四季度的投资者介绍,该银行的2024年融资***设想发行高达20亿美元的AT1债券。声明称,从长期来看,瑞银***提高资本比率,同时保持权益层稳定,“反映出AT1的逐步建立”。

银行依赖于AT1债券——在全球金融危机之后推出——作为关键的资本缓冲。去年3月,瑞士银行(UBS)收购瑞士信贷时,约170亿美元的此类证券被蒸发,市场受到彻底震撼。但瑞银和巴克莱去年底对此类证券的高需求标志着复苏,并让持有今年首次赎回日期的AT1债券的银行放心。

瑞银的目标是将其CET1比率保持在14%左右,同时到2029年将其总持续经营资本比率从目前的17%提高到风险加权资产的18%左右。它还希望通过减少可救助债务等措施,从自身融资成本中节省多达10亿美元。

“这意味着未来几年将发行数十亿美元的AT1债券,前提是监管要求没有变化,”曾供职于瑞士信贷的公债资产和负债管理顾问Ugo Lagrotta表示。“AT1发行仍然是最昂贵的资金来源之一,可能会影响雄心勃勃的融资收益目标。”

AT1债券——也被称为或有可转换债券——帮助银行满足核心资本要求,而无需完全依赖更昂贵的股本。这些债券是永久债券,但投资者通常希望银行尽早赎回,除非再融资成本太高。

瑞银上一次出售两批AT1债券是在去年11月,吸引了约10倍的认购。根据数据,目前二级市场上这两家公司的AT1债券价格都比面值高出几个点。